Idén väcktes av en tidningsartikel under semestern 2017. Det handlade om att bygga en ”bombmatta” av utdelningar och om boken ”Så här blir du miljonär i hängmattan”. Jag har inte läst boken.

Tidningen hade tagit fram en portfölj som likt en trissvinst skulle ge 25 000 kr i månaden, men i aktieutdelning istället. Det krävdes några miljoner i investering men jag tyckte om idén.

Jag bestämde mig då för att försöka bygga upp en portfölj bestående av svenska aktier som skulle ge 1 000 kr i utdelning varje månad. När jag strukturerade upp det i ett eget ISK på Avanza i december 2017 hade jag cirka 60 000 kr. Jag har satt in 500 kr/mån regelbundet sedan dess men skjutit till kapital och har även en kredit kopplad till kontot.

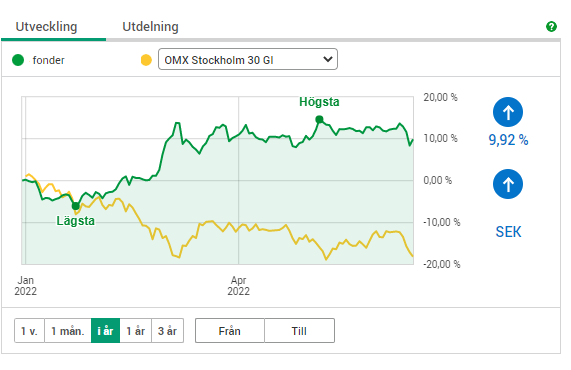

År 2022 var inte något lysande år och portföljen har tappat i värde kortsiktigt.

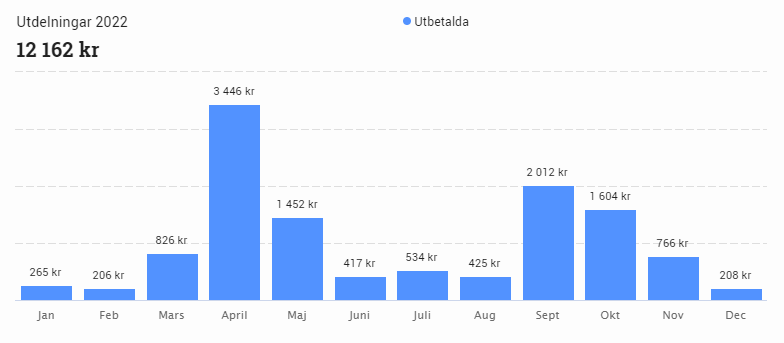

Det är svårt att få till jämn utdelning i en portfölj över tid. Det blev inte enklare av covidpandemin med minskade eller inställda utdelningar och att många företag inte delar ut vid samma tid varje år.

Det finns ett fåtal svenska värdepapper med månadsutdelning. Mest av misstag har det kommit med något sådant i portföljen, för jag vill ju ha en kombination av olika företag med olika utdelningstillfällen för att skapa min ”bombmatta” av utdelningar.

Ett pling i mobilen som talar om att det kommit in pengar är alltid trevligt.

Under 2022 har portföljen faktiskt nått upp till målet sett till att utdelningen var 12 162 kr totalt. Problemet är bara att 3 446 kr kom in i april medan januari, februari och december bara resulterade i drygt 200 kr/månad.

De innehav som gett mest utdelning är Swedbank A, Clas Ohlson B och Axfood.

Förmodligen tar det ytterligare något år innan de sämsta månaderna åtgärdats. Vissa månader är det få svenska bolag som ger någon utdelning alls.